غالبية سندات اليورو مملوكة بشكل إلكتروني بدلاًّ من الشكل المادي، ويتم الإحتفاظ بالسندات وتداولها في أحد أنظمة المقاصة مثل "يوروكلير" و"كليرستريم"، ويتم دفع الكوبونات إلكترونيًا عبر أنظمة المقاصة إلى صاحب السندات.

وتطرح الحكومات هذا النوع من السندات لأسباب عدّة، منها لتمويل عجز الموازنة، أو لسداد ديون أخرى باتت مُستحقّة، أو عند الحاجة إلى سد متطلبات الإنفاق الحكومي.

ويتمّ الإكتتاب في هذا النوع من السندات على أساس سعر إصدار مُعيّن، فرضًا أنّه 100 دولار للسند الواحد، وتلتزم الدولة المَدينة بإيفاء هذه القيمة نفسها عند استحقاق السند في المستقبل، وذلك وفقًا لقواعد عمل السوق المالية العالمية. وفرضًا أنّ السند يستحقّ بعد 10 سنوات. خلال هذه الفترة، تلتزم الدولة بتسديد فائدة على السند بنسبة 10% سنويًا، أي أنّ حامل السند سيقبض 10 دولارات في كلّ سنة على مدى 10 سنوات، وفي النهاية يستعيد قيمة أصل السند المُحدّدة بـ100 دولار.

مع الإشارة الى أن قيمة السند الواحد لليورويوند اللبناني في الأسواق المالية العالمية تتراوح بين 6 و 7 سنتات فقط.

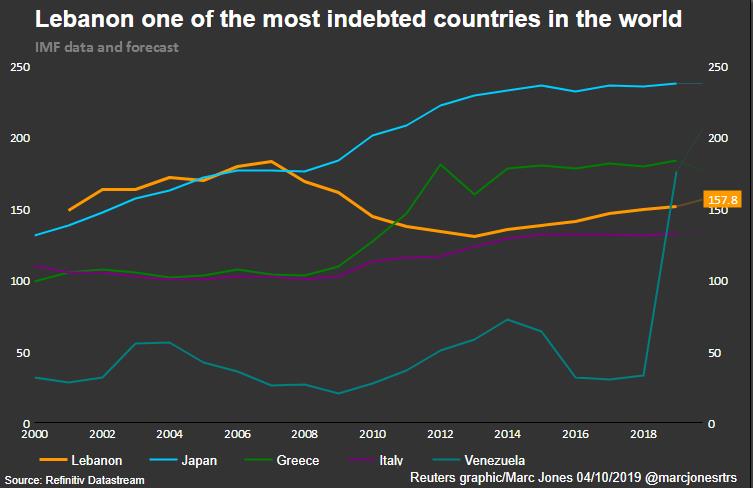

وفي حديث لـ"وردنا"، أشار الخبير الإقتصادي خالد أبو شقرا إلى أنّ "الإستدانة قد بدأت في 1996 بالعملات الأجنبية مقابل الليرة اللبنانية، وخلال هذه الفترة تمّ إصدار سندات اليوروبوند لتمويل حاجات الدولة. وتراكمت هذه السندات على مدى سنوات طويلة حتى بلغت قيمتها ما يقارب الـ 30 مليار دولار. وهي قيمة السندات التي أصدرتها الدولة اللبنانية، والتي اكتتبت بها بشكل أساسي المصارف اللبنانية، مصرف لبنان وجهات خارجية".

وأضاف: "بعد عام 2019، كانت المصارف اللبنانية هي المالك الأكبر لسندات اليوروبود، بقيمة تصل إلى 17 مليار دولار، ومع تخلف لبنان في آذار/مارس 2020 عن سداد ديونه الخارجية، انخفضت القيمة الفعلية لسندات اليوروبوند حتى وصلت إلى أقل من 7 دولار".

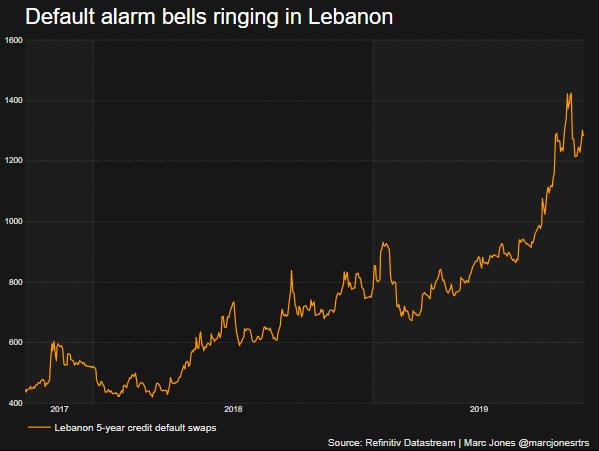

ولفت أبو شقرا، إلى أنّ "وكالة "فيتش" للتصنيفات الإئتمانية، قد خفضت التصنيف الإئتماني طويل الأجل بالعملة المحلية للبنان من مستوى "CC"، إلى مستوى حالة التخلف عن الدفع المقيدة أو "RD". كما خفضت فيتش التصنيف الإئتمائي قصير الأجل بالعملة المحلية في لبنان من "C"، إلى حالة التخلف عن الدفع المقيدة "RD" أيضًا".

Fitch Ratings has maintained Lebanon’s long-term foreign currency issuer default rating and downgraded its local-currency IDR.https://t.co/RXikhId44w

— L'Orient Today (@lorienttoday) August 9, 2023

وتابع: "بعد أن فرض مصرف لبنان، على المصارف أنّ تأخذ مؤونة على السندات باليوروبوند بنسة كبيرة جدًا، ما يعني حرمان المصارف من السيولة، بدأت المصارف ببيع محفظتها من اليوروبوند بأسعار مختلفة، حتى وصلت إلى الـ7 دولار للسند الواحد".

وأشار أبو شقرا إلى أنّه "لطاما وضع مصرف لبنان هذه السندات بقميتها الإسمية والتي هي 5 مليار دولار، إلاّ أنّه مع رحيل حاكم مصرف لبنان السابق رياض سلامة، وتسلم حاكم مصرف لبنان بالإنابة وسيم منصوري، تمّ وضع هذه السندات بقيمتها الفعلية، والتي هي ما يقارب الـ421 مليون دولار".

يمكن للجهات الدولية أن تقدم شكوى ضد لبنان

القسم الأكبر لسندات اليوروبود، في يد صناديق عالمية كـ"بلاك روك"، "أشمور" و"فيديليتي للتأمين"، وغيرها من الشركات، التي أصبحت اليوم المالك الأكبر لهذه السندات.

وعن إمكانية الجهات الدولية أن تقدم شكوى ضد لبنان، لفت الخبير الإقتصادي إلى أنّ "الأمر وارد، إلاّ أنّ هذا الإجراء طويل الأمد ويتطلب الكثير من الوقت والجهد".

ومن جهته، لفت الصحافي الإقتصادي منير يونس، إلى أنّ "اليوروبوند هو عبارة عن اقتراض بالسندات، إذ تصدر الدولة ورقة مالية في الأسواق المالية الدولية، ويُقدم مستثمرون أجانب على شرائها وإعطاء الدولة في المقابل الدولارات".

وأشار يونس في حديث لـ"وردنا"، إلى أنّه "إضافة إلى الدين العام بالعملات الأجنبية باليوروبوند، هنالك الدين العام بالعملات الأجنبية خارج اليوروبوند، كالقروض من البنك الدولي، قروض من الصندوق الكويتي، قروض من البنك الأوروبي للإستثمار وغيرها..)، ويكمل موضحا في هذا الشان أن ديون اليوربوند هي ديون استثمارية، وعندما طرحت في الأسواق عرضت مع مخاطرها الاستثمارية.

أما الديون المترتبة على الخزينة للبنك الدولي أو الصناديق العربية و صندوق النقد الدولي فهي ديون تنموية بفائدة قليلة، تستخدم للتنمية ولبنان يقوم بتسديدها. وهي منفصلة تماما عن الديون الاستثمارية.

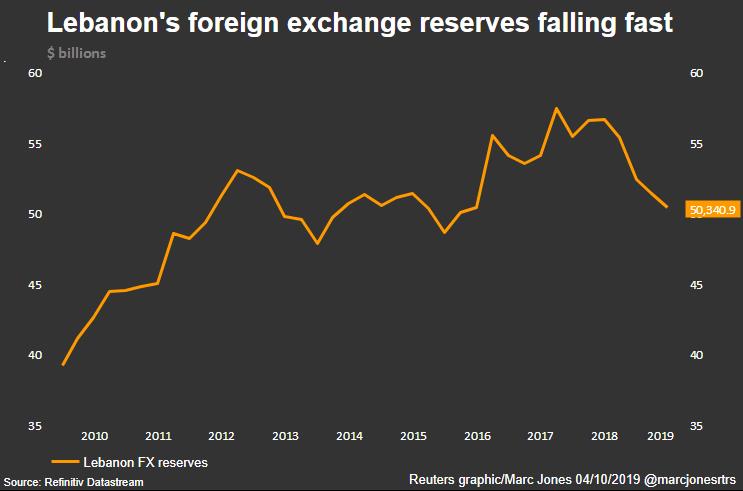

وقيمة سندات اليوروبوند مرتبطة بشكل أو بآخر باحتياطات مصرف لبنان من العملات الأجنبية، ومع وصول الاحتياطي الإلزامي الى ما دون 8 مليارات دولار بلغت قيمة السند 7 سنتات. ويقول يونس في هذا السياق إنه اذا ما وصل الاحنياطي مثلا الى مليار دولار واحد، من الطبيعي أن تنخفض قيمة السند الى سنت واحد. وفي حال بدأ استخراج الغاز وكان بكميات تجارية فإن الديون لاستثمارية ترتفع قيمتها تلقائياً.